بازدهی سرمایهگذاری یا نرخ بازگشت سرمایه یا به اختصار ROI نسبتی است که سود حاصل از سرمایهگذاری را در قالب درصدی از هزینهی اولیه محاسبه میکند. به عبارت دیگر، در قالب درصدی از هزینهی خرید، حساب میکند که این سرمایهگذاری چقدر سودآوری داشته است. نرخ بازگشت سرمایه به سرمایهگذاران نشان میدهد که هر یک تومانی که در فلان پروژه سرمایهگذاری کردند، چقدر سود داشته است. سرمایهگذاران نه تنها برای ارزیابیِ چگونگی عملکردِ سرمایهگذاریشان، بلکه برای مقایسهی عملکرد سرمایهگذاریهای مختلف در انواع و اندازههای متفاوت هم از این نسبت استفاده میکنند.

برای مثال، فلان سرمایهگذاری در بورس، میتواند با سرمایهگذاریِ دیگری در زمینهی تجهیزات مقایسه شود. نوع سرمایهگذاری مهم نیست؛ زیرا محاسبهی نرخ بازگشت سرمایه فقط به هزینهها و سود مرتبط با این سرمایهگذاری توجه میکند.

محاسبهی نرخ بازگشت سرمایه یکی از رایجترین نسبتهای مورد توجه در بحث سرمایهگذاری است، زیرا بسیار ساده و تطبیقپذیر است. مدیران میتوانند از این نسبت برای مقایسهی نرخهای عملکرد در خرید تجهیزات سرمایهای (تجهیزاتی که گران هستند و برای خریدشان سرمایهی زیادی لازم است) استفاده کنند، در حالیکه سرمایهگذاران میتوانند محاسبه کنند کدامیک از سهام خریداریشده، عملکرد بهتری داشتهاند.

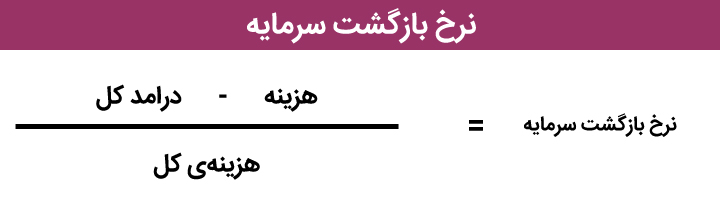

فرمول نرخ بازگشت سرمایه

نرخ بازگشت سرمایه، با کم کردنِ هزینه از درآمد کل و تقسیم آن بر هزینهی کل محاسبه میشود.

همانطور که میبینید، فرمول محاسبهی نرخ بازگشت سرمایه بسیار ساده و در عین حال گسترده است. منظورم این است که درآمد و هزینهها دقیقا مشخص نشدهاند. هزینهی کل و درآمد کل برای هر چیزی و در نظر هر کسی میتوانند متفاوت باشند. برای مثال، شاید مدیری به جای درآمد و هزینه در این معادله، فروش خالص و هزینهی کالاهای فروختهشده را جایگزین کند، در حالیکه سرمایهگذار دید جهانیتری به این معادله دارد و از کل فروش و همهی هزینههایی استفاده میکند که در فرایند تولید یا فروشِ محصول پرداخت شدهاند، از جمله هزینههای عملیاتی و غیرعملیاتی.

به این روش، محاسبهی نرخ بازگشت سرمایه میتواند بسیار تطبیقپذیر باشد، اما بسته به اینکه کاربر چه چیزی را میخواهد ارزیابی کند یا نشان دهد، ممکن است گمراهکننده هم بشود. باید بدانید که هیچ معادلهی استانداردِ واحدی برای محاسبهی نرخ بازگشت سرمایه وجود ندارد. در عوض، به این ایدهی اولیه توجه میکنیم که سودها درصدی از درآمد هستند. برای درک درستِ این نسبت، باید بفهمید که چه درآمدها و هزینههایی در این معادله استفاده میشوند.

مثالی از محاسبهی نرخ بازگشت سرمایه

حالا که فهمیدید معادلهی استانداردی برای محاسبهی نرخ بازگشت سرمایه وجود ندارد، بیایید بدون ورود به بخشهای هزینه و درآمد، نگاهی به فرمول اولیه بیندازیم. بیایید یک کارگزار فرضی بورس را در نظر بگیریم. بابک دلال سهام است و تخصصش سهام کمارزش است، یعنی سهامی که در بازار غیررسمی سهام و با بهای بسیار کمی برای هر سهم معامله میشود و معمولا هم ریسک بالایی دارد.

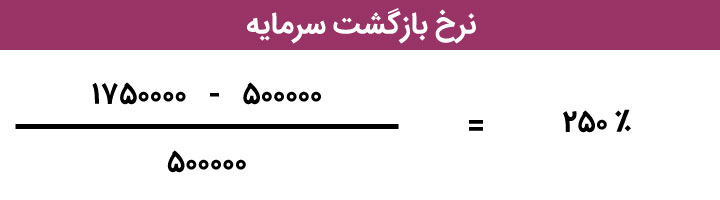

او سال گذشته ۵۰۰ سهم، هر کدام به ارزش ۱۰۰۰ تومان از سهام فلزات مایع را خریداری کرد که سرمایهگذاریِ مخاطرهآمیزی بود. امروز و پس از گذشت یک سال، ارزش هر سهم آن در بازار ۳۵۰۰ تومان است. بابک سهامش را میفروشد و از فرمول محاسبهی نرخ بازگشت سرمایه برای محاسبهی عملکردش استفاده میکند.

همانطور که میبینید، نرخ بازگشت سرمایهی بابک ۲٫۵ یا ۲۵۰ درصد است. این یعنی به ازای هر ۱۰۰۰ تومانی که در شرکت فلزات مایع سرمایهگذاری کرده، ۲۵۰۰ تومان سود به دست آورده است. این سرمایهگذاری فوقالعاده خوبی بوده، چون سرمایهی اولیه را ۲٫۵ برابر کرده است.

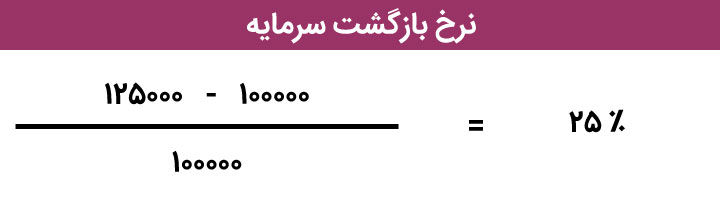

حالا میتوانیم انتخابِ خوب بابک در سرمایهگذاری روی فلزات مایع را با انتخاب دیگرش مبنی بر سرمایهگذاری در شرکت تجهیزات پزشکی مقایسه کنیم. در این سرمایهگذاری، بابک ۱۰۰ سهم، هر کدام به ارزش ۱۰۰۰ تومان خرید و هر سهم را ۱۲۵۰ تومان فروخت.

در این خرید، نرخ بازگشت سرمایهی بابک تنها ۲۵ درصد یا ۰٫۲۵ بود. البته این هم بازگشت سرمایهی خوبی است، اما با سرمایهگذاری روی فلزات مایع، قابل مقایسه نیست.

تجزیه و تحلیل

به طور کلی هر نرخ بازگشت سرمایهی مثبتی را میتوان بازگشت خوبی قلمداد کرد. مثبت بودن این نسبت، یعنی کل هزینهی سرمایهگذاری به علاوهی مقداری سود، بازگشته است. نرخ بازگشت سرمایهی منفی یعنی درآمد آنقدر نبوده که کل هزینهها را پوشش دهد. ناگفته پیداست که نرخ بازگشت سرمایه هر قدر بالاتر باشد، بهتر است.

اگر نگاه دوبارهای به مثالمان دربارهی سرمایهگذاریهای بابک بیندازیم، میبینیم که سرمایهگذاری اول، ۲۵۰ درصد بازگشت سرمایه داشت، در حالیکه سرمایهگذاری دوم تنها ۲۵ درصد بازگشت سرمایه به همراه داشت. اولی، ده برابر دومی عملکرد بهتری داشت، پس بهتر بود که بابک همهی پولش را در همان سهام اولی سرمایهگذاری میکرد.

محاسبهی نرخ بازگشت سرمایه فوقالعاده متنوع است و میتواند برای سرمایهگذاریهای مختلفی استفاده شود. مدیران آن را برای ارزیابیِ بازگشت سرمایههایی که سرمایهگذاری کردهاند استفاده میکنند. سرمایهگذاران میتوانند برای ارزیابی عملکرد سهامشان از آن استفاده کنند و افراد حقیقی هم میتوانند برای ارزیابی نرخ بازگشت داراییهایی همچون خانه از آن بهره ببرند.

نکتهای که باید به خاطر داشته باشید این است که این نسبت، ارزش زمانیِ پول را در نظر نمیگیرد. البته برای خرید و فروش سادهی سهام این حقیقت آنقدرها اهمیت پیدا نمیکند، اما برای محاسبهی دارایی ثابتی مثل ساختمان یا خانه که هر سال به ارزش آن افزوده میشود، بسیار مهم است. به همین خاطر است که وقتی دریافتیهای این فرمول را نسبت به ارزش فعلی محاسبه میکنیم، معمولا مقدار آن تغییر میکند.

برگرفته از: myaccountingcourse